Фінансовий аналіз (Financial Analysis)

Фінансовий аналіз (Financial Analysis) використовується для розуміння фінансових аспектів інвестиції, рішення або підходу до рішення.

Фінансовий аналіз (Financial Analysis) це одна з методик BABOK v3 (розділ 10.20)

Опис Фінансового аналізу (Financial Analysis) в BABOKv3 (10.20.2)

Фінансовий аналіз (Financial Analysis) - це оцінка очікуваної фінансової життєздатності, стабільності та реалізації переваг інвестиційного варіанту. Він включає в себе розгляд загальної вартості змін, а також загальних витрат і вигод від використання та підтримки рішення.

Бізнес-аналітики використовують фінансовий аналіз для надання рекомендацій щодо інвестування в конкретну ініціативу змін, порівнюючи одне рішення або підхід до рішення з іншими на основі аналізу:

- початкові витрати та часовий проміжок, протягом якого ці витрати будуть понесені,

- очікувані фінансові вигоди та строки, протягом яких вони будуть будуть понесені,

- поточні витрати на використання та підтримку рішення,

- ризики, пов'язані з ініціативою змін, і

- поточні ризики для вартості бізнесу, пов'язані з використанням цього рішення.

Зазвичай використовується комбінація методів аналізу, оскільки кожен з них дає різні перспективи. Керівники порівнюють результати фінансового аналізу одного інвестиційного варіанту з результатами інших можливих інвестицій, щоб прийняти рішення про те, які ініціативи змін підтримати.

Фінансовий аналіз (Financial Analysis) має справу з невизначеністю, і в міру того, як ініціатива змін просувається через свій життєвий цикл, наслідки цієї невизначеності стають краще зрозумілими. Фінансовий аналіз постійно застосовується під час реалізації ініціативи, щоб визначити, чи зможе зміна забезпечити достатню цінність для бізнесу, щоб її продовжувати.

Бізнес-аналітик може порекомендувати скоригувати або зупинити ініціативу змін, якщо нова інформація призводить до того, що результати фінансового аналізу більше не підтримують початкову рекомендацію щодо рішення.

Елементи Фінансового аналізу (Financial Analysis) в BABOKv3 (10.20.3)

Вартість змін (Cost of the Change)

Вартість змін включає очікувані витрати на створення або придбання компонентів рішення та очікувані витрати на перехід підприємства з поточного стану в майбутній.

Це можуть бути витрати, пов'язані зі зміною обладнання та програмного забезпечення, приміщень, персоналу та інших ресурсів, викупом існуючих контрактів, субсидіями, штрафними санкціями, конвертацією даних, навчанням, інформуванням про зміни та управлінням впровадженням. Ці витрати можуть бути розподілені між організаціями в межах підприємства.

Загальна вартість володіння (Total Cost of Ownership - TCO)

Загальна вартість володіння (Total Cost of Ownership - TCO) - це витрати на придбання рішення, витрати на використання рішення та витрати на підтримку рішення в осяжному майбутньому, які разом допомагають зрозуміти потенційну цінність рішення. У випадку з обладнанням та устаткуванням часто існує загальноприйнятий термін експлуатації.

Однак, у випадку з процесами та програмним забезпеченням, тривалість життя часто невідома. Деякі організації беруть стандартний період часу (наприклад, від трьох до п'яти років), щоб зрозуміти вартість володіння нематеріальними активами, такими як процеси та програмне забезпечення.

Реалізація цінності (Value Realization)

Цінність, як правило, реалізується з плином часу. Запланована вартість може бути виражена на річній основі або може бути виражена як кумулятивна вартість за певний період часу.

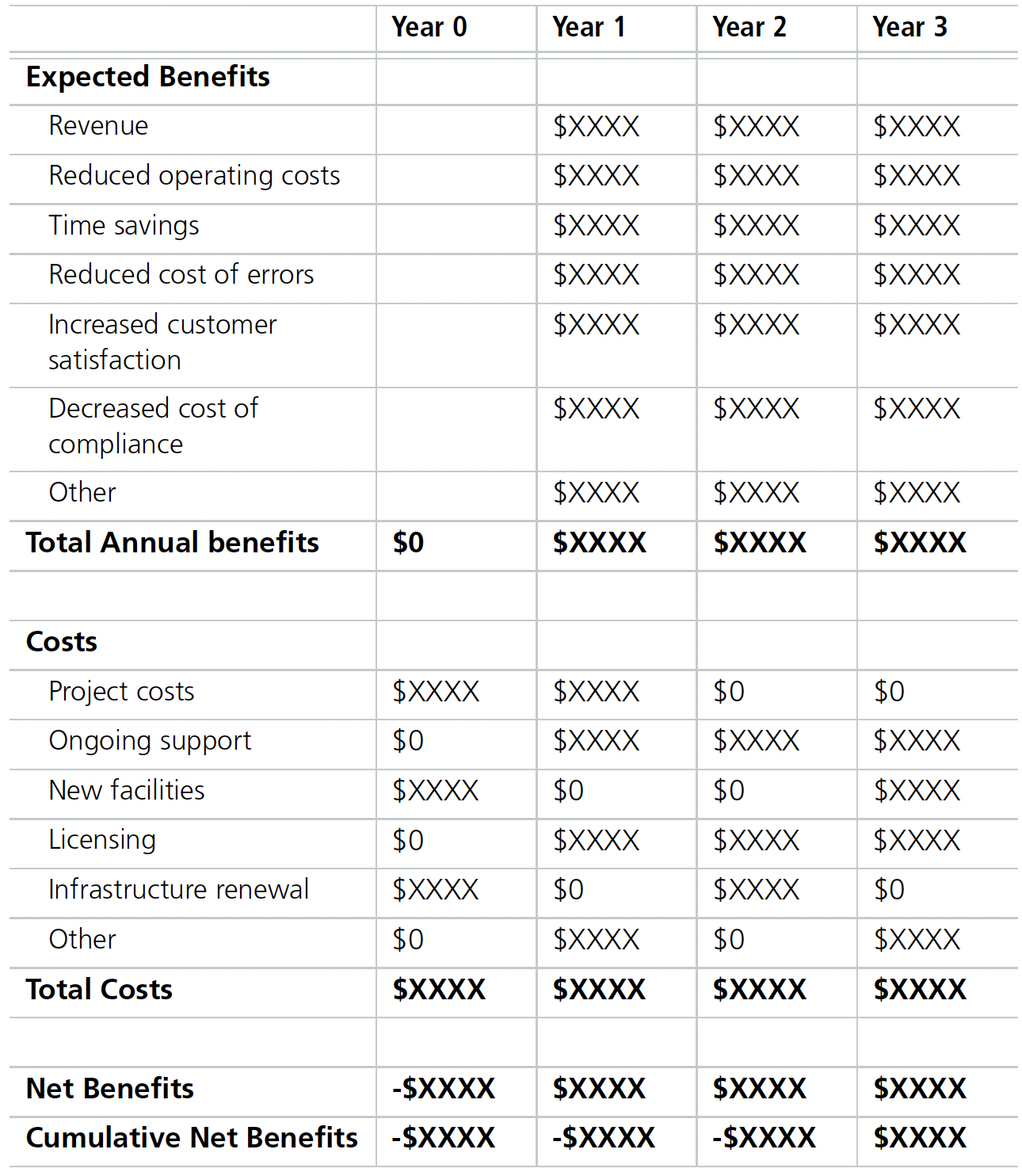

Аналіз витрат і вигод (Cost-Benefit Analysis)

Аналіз витрат і вигод (іноді його ще називають аналізом "вигоди-витрати") - це прогноз очікуваних загальних вигод за вирахуванням очікуваних загальних витрат, в результаті чого отримують очікувану чисту вигоду (плановану вартість бізнесу).

Припущення щодо факторів, які формують витрати і вигоди, повинні бути чітко сформульовані в розрахунках, щоб їх можна було переглянути, поставити під сумнів і затвердити. Витрати і вигоди часто оцінюються на основі цих припущень. припущеннях, і методологія оцінки повинна бути описана таким чином, щоб її можна було можна було переглянути та скоригувати, якщо це необхідно.

Період аналізу витрат і вигод повинен охоплювати досить далеке майбутнє, щоб рішення було повністю використане і запланована цінність була реалізована. Це допоможе зрозуміти, які витрати будуть понесені і коли, а також коли очікувана цінність має бути реалізована.

Деякі вигоди можуть бути реалізовані лише в майбутніх роках. Деякі проектні та операційні витрати можуть бути визнані в майбутніх роках. Сукупні чисті вигоди можуть бути від'ємними протягом деякого часу до майбутнього.

У деяких організаціях всі або частина витрат, пов'язаних зі змінами, можуть амортизуватися протягом декількох років, і організація може вимагати проведення аналізу витрат і вигод, щоб відобразити це.

Під час ініціативи змін, коли очікувані витрати стають реальними, бізнес-аналітик може переглянути аналіз витрат і вигод, щоб визначити, чи є рішення або підхід до рішення все ще життєздатним.

Фінансові розрахунки (Financial Calculations)

Організації використовують комбінацію стандартних фінансових розрахунків, щоб зрозуміти різні перспективи щодо того, коли і як різні інвестиції приносять користь.

Ці розрахунки враховують ризики, притаманні різним інвестиціям, суму початкових інвестицій порівняно з тим, коли будуть отримані вигоди, порівняння з іншими інвестиціями, які може зробити організація, а також час, який знадобиться для повернення початкових інвестицій.

Фінансове програмне забезпечення, включаючи електронні таблиці, зазвичай надає заздалегідь запрограмовані функції для правильного виконання цих фінансових розрахунків.

Повернення інвестицій (Return on Investment)

Рентабельність інвестицій (return on investment - ROI) запланованих змін виражається у відсотках, які вимірюють чисті вигоди, поділені на вартість змін. Одну ініціативу, рішення або підхід до змін можна порівняти з іншими, щоб визначити, яка з них забезпечує більшу загальну віддачу відносно суми інвестицій.

Формула для розрахунку ROI така:

- Return on Investment (ROI) = (Total Benefits – Cost of the Investment) / Cost of the Investment.

Чим вище рентабельність інвестицій, тим краще інвестиції.

Порівнюючи потенційні інвестиції, бізнес-аналітик повинен використовувати один і той самий період часу для обох.

Дисконтна ставка (Discount Rate)

Ставка дисконтування - це припущена відсоткова ставка, яка використовується в розрахунках теперішньої вартості. Загалом, вона схожа на відсоткову ставку, яку організація могла б отримати, якби інвестувала свої гроші кудись ще.

Багато організацій використовують стандартну ставку дисконтування, яку зазвичай визначають фінансові працівники, для оцінки потенційних інвестицій, таких як ініціативи змін, використовуючи ті самі припущення щодо очікуваних відсоткових ставок.

Іноді для періодів часу, що перевищують кілька років, використовують вищу ставку дисконтування, щоб відобразити більшу невизначеність і ризик.

Поточна вартість (Present Value)

Різні рішення та різні підходи до вирішення проблеми можуть приносити вигоди з різною швидкістю та протягом різного часу. Щоб об'єктивно порівняти вплив цих різних ставок і періодів часу, вигоди розраховуються в термінах теперішньої вартості.

Вигоди, які будуть реалізовані колись у майбутньому, зменшуються на ставку дисконтування, щоб визначити їхню вартість сьогодні.

Формула для розрахунку теперішньої вартості наступна:

- Present Value = Sum of (Net Benefits in that period / (1 + Discount Rate for that period)) for all periods in the cost-benefit analysis.

Теперішня вартість виражається у валюті. Чим вища теперішня вартість, тим більша загальна вигода.

Теперішня вартість не враховує вартість початкових інвестицій.

Чиста теперішня вартість (Net Present Value)

Чиста теперішня вартість (Net present value - NPV) - це теперішня вартість вигод за вирахуванням початкової вартості інвестицій. Таким чином, різні інвестиції та різні моделі вигод можна порівнювати з точки зору поточної вартості. Чим вищий NPV, тим краща інвестиція.

Формула для розрахунку чистої теперішньої вартості виглядає наступним чином:

- Net Present Value = Present Value – Cost of Investment

Чиста теперішня вартість виражається у валюті. Чим вище NPV, тим краще інвестиція.

Внутрішня норма прибутковості (Internal Rate of Return)

Внутрішня норма рентабельності (internal rate of return - IRR) - це відсоткова ставка, за якої інвестиції стають беззбитковими, і зазвичай використовується для визначення того, чи варто інвестувати в зміну, рішення або підхід до вирішення проблеми.

Бізнес-аналітик може порівняти IRR одного рішення або підходу до рішення з мінімальним порогом, який організація очікує отримати від своїх інвестицій (так званою пороговою ставкою). Якщо IRR ініціативи змін менша за порогову ставку, то інвестиції не варто робити.

Після того, як запланована інвестиція подолає бар'єрну ставку, її можна порівняти з іншими інвестиціями тієї ж тривалості. Інвестиція з вищим показником IRR буде кращою. Наприклад, бізнес-аналітик може порівняти два підходи до вирішення проблеми за один і той самий період часу і порекомендувати той, який має вищу IRR.

IRR є внутрішнім показником однієї організації, оскільки він не враховує зовнішні фактори впливу, такі як інфляція, коливання процентних ставок або мінливий бізнес-контекст.

Розрахунок IRR базується на відсотковій ставці, за якої NPV дорівнює 0:

- Net Present Value = (-1 x Original Investment) + Sum of (net benefit for that period / (1 + IRR) for all periods) = 0.

Період окупності (Payback Period)

Період окупності дає змогу спрогнозувати період часу, необхідний для отримання достатніх вигод, щоб відшкодувати витрати на зміни, незалежно від ставки дисконтування.

Після закінчення періоду окупності ініціатива, як правило, показує чисту фінансову вигоду для організації, якщо тільки операційні витрати не зростають. Стандартної формули для розрахунку періоду окупності не існує. Період часу зазвичай виражається в роках або роках і місяцях.

Міркування щодо використання Фінансового аналізу (Financial Analysis) в BABOKv3 (10.20.3)

Сильні сторони Фінансового аналізу (Financial Analysis)

- Фінансовий аналіз дозволяє керівникам, які приймають рішення, об'єктивно порівнювати дуже різні інвестиції з різних точок зору.

- Припущення та оцінки, закладені у вигоди та витрати, а також у фінансові розрахунки, чітко сформульовані, щоб їх можна було оскаржити або схвалити.

- Це зменшує невизначеність змін або рішень, оскільки вимагає визначення та аналізу факторів, які впливатимуть на інвестиції.

- Якщо контекст, бізнес-потреби або потреби зацікавлених сторін змінюються під час реалізації ініціативи змін, це дозволяє бізнес-аналітику об'єктивно переоцінити рекомендоване рішення.

Обмеження Фінансового аналізу (Financial Analysis)

- Деякі витрати і вигоди важко оцінити фінансово.

- Оскільки фінансовий аналіз спрямований на перспективу, завжди буде існувати певна невизначеність щодо очікуваних витрат і вигод

- Позитивні фінансові показники можуть дати хибне відчуття впевненості - вони можуть не надавати всієї інформації, необхідної для розуміння ініціативи.

Якщо стаття була для вас корисна підпишіться на розсилку або на мій телеграм канал.